BGH Urteil: Versicherung muss Provision bekanntgeben

Damit ebnen die Richter des Bundesgerichtshofs nach Jahrzehnten den Weg, dass Anleger auch zivilrechtlich leichter Schadensersatzanspruch geltend macht können, sollte sich herausstellen, dass nicht ausreichend über einbehaltene Kosten aufgeklärt wurde. Netz-Trends.de hatte mehrfach über solche Fälle berichtet:

Der Bundesgerichtshof (BGH) hat entschieden, wonach Banken über sämtliche einbehaltene Provisionen bei der Vermittlung von Finanzanlageprodukten Auskunft geben müssen. Der BGH sagt, dass gegenüber den Verbrauchern, Unternehmen oder anderen Institutionen ein "flächendeckendes Transparenzgebot" zu gewährleisten sei. Es darf wohl davon ausgegangen werden, dass dieses Urteil auch für Versicherungen oder Finanzdienstleister eine bindende Kraft hat.

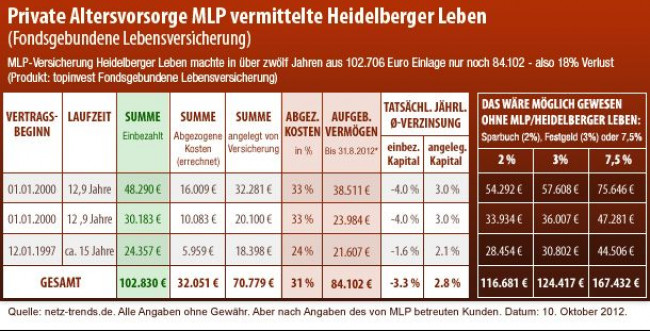

Beispielswiese hatte sich ein von MLP beratener Wirtschaftsingenieur, der heute 41 Jahre alt ist, darüber beklagt: In den von der MLP Lebensversicherung AG vermittelten Anlageprodukten der Heidelberger Leben seien in 15 Jahren Gesamtanlage rund 30% Kosten inklusive Provisionen abgezogen worden. Worüber er sich heute auch ärgert: "Dass man mir damals nicht mitgeteilt hatte, dass die Heidelberger Leben mehr oder weniger direkt zur MLP gehört".

Die über 30% abgezogenen "angeblichen Kosten" empfindet er noch heute "als dreist und ohne jegliches Maß von Anstand". Für ihn sei das letztlich "Diebstahl von privatem anvertrauten Kapital". Der Wirtschaftsingenieur, ein Einser-Kandidat der Eliteuniversität TU Karlsruhe, hatte 2012 "die Reisleine gezogen und alle Verträge mit MLP gekündigt". Zwar ist die MLP Lebensversicherung AG heute anders aufgestellt - und zwar breiter mit mehr Versicherungsprodukten als beispielsweise 1997 - doch "mein Misstrauen bleibt einfach".

Anleger-Frust und wie akademischer Nachwuchs in die Finanzfalle gezogen wird

So erzählt er weiter über seinen MLP-Frust: "Statt mich über das Ausmaß der Selbstbedienung zu informieren, hatte mir der MLP Berater erzählt, wie sehr sich MLP um den akademischen Nachwuchs bemühe". Von rund 103.000 Anlagesummen blieben ihm nach 12 bis 15 Jahren bei zwei unterschiedlichen von MLP vermittelten Heidelberger Lebensversicherung Policen gerade noch 84.000 Euro übrig (Tabelle beachten). Hätte er das Geld aufs Sparbuch gebracht, würde er heute besser dastehen.

Bereits vom 1. August 2014 an müssen nun nach dem Urteil des BGH die Finanzberater der Banken "ungefragt über alle Provisionen aufklären". Das bedeutet: Dem Kunden einen Verkaufsprospekt zu Indexfonds, Rentenversicherungen, Lebensversicherungen, der Riester Rente oder Rürup Rente, auch der Privaten Krankenversicherung (PKV) oder Unfallversicherung vorzulegen, ohne klar zu machen, wie hoch die einbehaltene Provision ist, das geht nicht mehr.

Bis heute drucksen einige Banken und Versicherungen, auch nicht wenige Finanzberater oder Versicherungsberater von selbständigen Finanzdienstleistern, in einem Ausmaß beim Thema einbehaltene Kosten herum, dass man "eigentlich von Betrug sprechen muss", erklärt eine Leipziger Anwältin.

Denn eigentlich ist der deutsche Gesetzgeber seit sieben Jahren bemüht, mittels Gesetzten zu einer größeren Transparenz bei Finanzdienstleistern, Banken und Versicherungen gegenüber den Kunden zu sorgen. Vor allem der Bund der Versicherten (BdV) hat hier maßgeblichen positiven Einfluss daran. Ohne seine wegweisenden Gerichtsurteile, die der BdV erstritten hat, würde über 50 Millionen deutschen Lebensversicherungs-Nehmern wohl heute noch sehr viel Geld aus der Tasche gezogen.

Mangelnde Transparenz der abgezogenen Kosten trotz immer deutlicherer Gesetzesvorlagen

"Doch auch heute noch tun sich Versicherungen und Banken, auch Finanzdienstleister wie MLP oder Tecis, schwer damit, gegenüber ihren Kunden die nötige breite Kosten-Transparenz zu bringen", erklärt die Anwältin. Wären die berechneten angeblichen Kosten und einbehaltenen Provisionen fair, müsste so eine Geheimniskrämerei nicht an den Tag gelegt werden - denn jedem Kunden dürfte klar sein, dass eine Dienstleistung auch bezahlt werden sollte und bezahlt werden muss.

"Bis heute weigern sich MLP & Co wirkliche Kostentransparenz gegenüber Kunden zu gewährleisten", so die Anwältin. Ein weiterer Kunde von MLP erklärt gegenüber Netz-Trends.de: "Ich musste mir beispielsweise im Falle meines Clerical Medical Altersvorsorgeprodukts selbst in mehrstündiger Arbeit zusammenrechnen, wie viel Geld bislang von mir an den MLP-Partner Clerical Medical in fünf Jahren tatsächlich überwiesen wurde", erklärt er. Erst dann habe er feststellen könne, "wie viel an Provisionen oder sonstigem Geld bislang in etwa abgezogen worden sind".

Das bedeutet für ihn: Er kann anhand seiner persönlichen Excel-Berechnungen lediglich bislang schätzen, dass der MLP-Partner Clerical Medical mit der Heidelberger Lebensversicherung in fünf Anlagejahren stolze rund 50% angeblicher "Kosten" abgezogen haben könnte.

So hatte er nach seinen eigenen Berechnungen für eine Kombiversicherung - einer Berufsunfähigkeitsversicherung sowie Rürup Rente - im Zeitraum 1. Dezember 2007 bis zum 31. März 2013 rund 15.161 Euro an Clerical Medical überwiesen. Doch MLP & Clerical Medical behaupten, es seien nur 13.990,96 Euro gewesen. Von diesem Geld waren nach Berechnungen des Kunden in rund fünf Jahren 7.756 Euro für die Rürup Rente überwiesen worden und 7.405 Euro in die BU, also die Berufsunfähigkeitsversicherung.

"Wie viel habe ich denn jetzt auf meinem Konto?"

Heute weisen MLP & Clerical Medical die Höhe des Guthabens für die Basisrente, also die Rürup Rente, mit rund 3.700 Euro aus. Das wären rund 50% weniger, als vom Kunden überwiesen wurde. Der Kunde fragt sich deshalb heute: "Sind das nun alles abgezogene Kosten oder wie kommt es, dass ich um so vieles weniger auf dem Konto habe?" Bis heute habe MLP ihm nicht mitgeteilt, wie viele Kosten in absolut vom Gesamtbetrag (nicht in % pro Jahr) abgezogen wurden. "Für mich ist es unmöglich gewesen mit den mir zur Verfügung gestellten Angaben einen Überblick zu den tatsächlich während der bisherigen Laufzeit abgezogenen Kosten und Provisionen zu erhalten", beklagt der MLP-Kunde.

Doch MLP steht mit mangelnder Transparenz nicht alleine. Netz-Trends.de liegen weitere Beispiele vor - beispielsweise von der WWK und hier von dem Produkt Fondgebundene Lebensversicherung GW12M (Fonds: Tempelton Global). "Obwohl ich die WWK mehrmals gebeten habe mir endlich mitzuteilen, wie hoch absolut die abgezogenen Kosten von der Lebensversicherung waren, ist die WWK meiner Bitte in Jahren nicht nachgekommen", erklärt ein Kunde.

Im Gegenteil: "Man hat mir am Telefon erklärt, die WWK mache solche Kostenberechnungen nicht". So musste sich auch der WWK-Kunde das notdürftig selbst zusammenrechnen. Seine WWK-Bilanz nach eigener Berechnung: "Von den 6.821 € an die WWK in mehreren Jahren überwiesenen Beiträgen wurden für meine Altersvorsorge wohl nur rund 4.703,46 € angelegt". Er nehme nun an, "dass der Rest wohl Provisionen oder sonstige angebliche Kosten" sind.

Doch genau solche Szenarien mangelnder Transparenz beim hart ersparten Geld vieler Anleger möchte der BGH künftig möglichst nicht mehr sehen. Denn die private Altersvorsorge ist für Millionen Deutsche mittlerweile eine existenzielle Notwendigkeit und kein Spiel mit viel Platz für Versicherungs-Jongleure. Der Bundesverband der Versicherungen spielt hier eine eher unrühmliche Rolle:

Von Events in Hotels

Zwar werden regelmäßig Journalisten zu groß in Hotels inszenierten Events geladen, doch dienen diese Shows letztlich nur einem: Das zu zementieren, was immer war, nicht aber für mehr Kostentransparenz zu sorgen. "So hat der Bundesverband der Versicherungen zentral dazu beitragen, dass das Misstrauen gegen private Altersvorsorgeprodukte noch mehr steigt", lautet die Bilanz einer Verbraucherschützerin.

In den Fällen der von uns geschilderten MLP-Kunden und WWK-Kunden führte die mangelnde Kostentransparenz zur Einfrierung der Überweisungen. Das ist zwar letztlich auch unbefriedigend, da in den ersten Jahren das meiste Geld für Provisionen und Versicherungs-Gewinn abgezogen wird, aber dennoch war es - so die Kunden - "eine Reißleine, die wir ziehen mussten". Das sieht auch der Geschäftsführer eines großen Preisvergleichs-Portals so, der "alle MLP-Verträge und Altersvorsorge-Versicherungen bereits vor zwei Jahren entnervt gekündigt" hat. Lieber investiere er in sein eigenes Haus, in Immobilien – und zwar "ohne Versicherungen als ewiger Begleiter". Das ist tragisch - denn gute Versicherungen helfen durchaus, dass Konsumenten fürs Alter etwas haben und auch in der Not einen Partner an der Seite haben.

Wie tiefsitzend die unterschiedlichen Interpretation um Sinn und Unsinn von Anlagestrategien gehen, zeigt sich auch an der Praxis vieler Versicherungen in den ersten Anlagejahren die meisten angeblichen Kosten abzuziehen. Während die Versicherungen das als Vorteil für die Kunden verkaufen, ist es in Wirklichkeit ein gewaltiger Nachteil: Grund: Je länger Geld angelegt wird, desto höher ist der Zinseszinseffekt. Das bedeutet: Die Kunden werden obendrein auch noch um den Zinseszinseffekt bei umfangreicher Beitragsentnahme durch die Versicherungen oder Banken bereits in den ersten Jahren gebracht.

Das heißt: Den verhinderten Zinseszinseffekt der Kunden stecken sich die Versicherungen oder Banken selbst in die Tasche. So werden die in den ersten Jahren – oft sind es fünf bis sechs - abgezogenen tatsächlichen oder behaupteten Kosten für eine Finanzdienstleistung nur zum Teil an den direkten Finanzberater ausgeschüttet. Zum anderen bedient sich aber auch die Versicherung, die Bank oder zusätzlich der Finanzdienstleister, der hinter dem Berater steht (MLP, Tecis etc.). Das geschieht dann aber nicht zum Wohle der Kunden, sondern des Finanzdienstleisters.

Ein "erfahrener Kaufmann" hatte gegen mangelnde Transparenz vor dem BGH geklagt

Der BGH bezieht seinen jetzigen Richterspruch auf einen Kunden, einen "erfahrenen Kaufmann". Auf Rat seines Kreditinstituts hatte er in einen geschlossenen Immobilienfonds investiert hatte. Dabei hatte er für rund 25 Millionen Euro Grundstücke gekauft. Das Besondere am neuen BGH-Urteil ist, dass damit der Weg zu einem möglichen Schadensersatzanspruch gelegt wird. Das heißt: Ein Anleger könnte Schadensersatz verlangen, wenn der Berater oder die Beraterin ihm vor Abschluss des Finanzanlagevertrages die Rückvergütung - also beispielsweise die Provision - verschwiegen hat.

So erklärt der Bundesgerichtshof: "Mit Zuwendungen Dritter an die beratende Bank, die nicht offengelegt werden, muss der Anleger - mangels abweichender Vereinbarungen – ab dem 1. August 2014 nicht mehr rechnen." Ebenfalls im Sinne der Verbraucher ist die relativ weitgehende Auslegung, wann das Transparenzgebot gelte. Sie sagte der BGH, dass bei einer Kapitalanlage, welche vermittelt werde, immer von einem "Beratervertrag" ausgegangen werden könne. Denn ein solcher Vertrag sei die Grundlage für eine spätere mögliche Klage.

Allerdings schauen all jene Anleger in die Röhre, die auf Grund von angenommenen Beratungs-Verfehlungen vor dem 1. August 2014 klagen möchten. Auch sie können zwar mittlerweile bei angenommener mangelnder Aufklärung Klage vor Gericht einreichen, haben aber ein wesentlich höheres Prozessrisiko als Vertragsnehmer nach dem 1. August 2014. Hinzu kommt: Wer keine Rechtschutzversicherung hat, der muss schnell mit einigen Tausend Euro Rechtsanwalts- und Gerichtskosten rechnen. Wie hoch diese wiederum sind, hängt von der Summe ab, welche man vor Gericht einklagen möchte.

Für Altverträge gilt, wonach sich Banken auf einen "unvermeidbaren Rechtsirrtum“ zurückziehen können, wenn diese sogenannte "versteckte Innenprovisionen" dem Kunden nicht mitgeteilt haben (Az.: XI ZR 147/12).

Gegenüber der Frankfurter Allgemeinen Zeitung (FAZ) erklärte der Kölner Wirtschaftsanwalt Stephan Bausch, welcher Partner der Kanzlei Luther ist, er halte das jetzige BGH-Urteil für "salomonisch, ausgewogen und praxisgerecht". So sei "ab dem 1. August 2014 die zivilrechtliche Aufklärungspflicht zwar streng, aber eben auch planbar".