So viel Rente bekomme ich - Tutorial

Der amtlichen Statistik der 'Deutschen Rentenversicherung Bund' entsprechend erhalten derzeit in Deutschland 19,4 Mio. Bürger eine Alters- oder Erwerbsunfähigkeitsrente. Dabei liegt die durchschnittlich ausbezahlte Rente "wegen Alters" bei 716 Euro. Die BILD-Zeitung rechnete in einem umfangreichen Rentenartikel am 13. Juni 2013 vor, wonach fast jeder zweite Bürger - 48 Prozent - derzeit eine Rente bekomme, die in diesem Bereich liege. Dies wäre ein Betrag, welcher knapp über dem Sozialhilfesatz, also dem HartzIV-Satz, läge. Wer die Frage beantwortet haben möchte, "Wie viel Rente bekomme ich", der muss sich seinen durchschnittlichen Jahresverdienst (brutto) anschauen und die jährlich per Post zugesendete Renteninformation der Bundesversicherungsanstalt für Renten hinzuziehen. Netz-Trends.de nennt in diesem Renten-Tutorial einige wichtige Kennzahlen der später zu erwartenden Rente.

Der von den allerwenigsten bezogene Höchstsatz einer staatlichen monatlichen Rente wird in Deutschland in 20 Jahren bei einem Betrag liegen, der heute rund 1.800 Euro monatlich entspricht. Doch das erhält auch nur, wer über Jahrzehnte durchschnittlich um die 55.000 bis 60.000 Euro brutto im Jahr verdient hat - also die wenigsten. Derzeit bekommen, schrieb die BILD-Zeitung, nur rund 0,28 Prozent der Rentenbezieher oder 54.000 Haushalte in Deutschland 1.800 Euro Rente monatlich. Lediglich 0,3 Prozent aller deutschen Rentnerhaushalte - bestehend aus einer bis zwei Personen - erhalten eine monatliche staatliche Rente die über 2.000 Euro liegt.

Im Jahr 2012 überwiesen rund 35,4 Mio. Deutsche in die Deutsche Rentenversicherung Beiträge, darunter waren 32 Mio. Pflichtversicherte. Unter den 35,4 Mio. Bürgern, die in die Deutsche Rentenversicherung Beiträge abführten, sind 3,4 Mio. Ausländer. Mit 902.508 Personen stellen die Türken die größte Gruppe dar, gefolgt von 114.604 Griechen und 43.408 Spaniern (Quelle: Statistik der Deutschen Rentenversicherung / Rentenversicherung in Zahlen 2012, S. 33).

700 Euro Rente im Monat ist der Schnitt

Um einen Blick in die Zukunft der Rente wagen zu können, ist ein detaillierterer Blick in die Vergangenheit der Steuer- und Renteneinzahler hilfreich: So erhalten in Deutschland unter den 48 Prozent, die unter 700 Euro monatliche Rente vom Staat erhalten, 30 Prozent sogar lediglich unter 500 Euro Rente monatlich. Wer eine "Rente wegen verminderter Erwerbsfähigkeit" in Deutschland erhält, muss sich monatlich im Schnitt mit 700 Euro begnügen.

Das bedeutet: Wer nicht zusätzlich eine BU (Berufsunfähigkeitsversicherung) abgeschlossen hat, für den sieht es düster aus. Netz-Trends.de kennt einen Fall, in dem ein 53-Jähriger Geschäftsführer einer großen Leipziger Firma einen Schlaganfall hatte. Seitdem kann er nicht mehr sprechen und ist halbseitig gelähmt. Nach sechs Wochen Krankheit endet die Pflicht zur Gehaltsfortzahlung des Arbeitgebers. Das bedeutete für ihn: Plötzlich musste er statt mit einem jährlichen Gehalt von rund 350.000 Euro zu kalkulieren, nur noch von rund 8.400 Euro Erwerbsunfähigkeitsrente jährlich leben.

Schaut man sich den Bericht "Rentenversicherung in Zahlen 2012" an, so lassen sich hier einige aufschlussreiche weitere Kennziffern entnehmen. So erhalten beispielsweise derzeit insgesamt 270.980 Menschen eine staatliche Rente im Bereich "Pflegepersonen". Das sind also Gelder aus der staatlichen Pflegeversicherung. 4,3 Mio. Personen beziehen eine Witwenrente oder Witwerrente (im Schnitt 535 Euro monatlich). Das zeigt: Wer einmal verheiratet war, ist klar im Vorteil.

Renten wegen "Arbeitslosigkeit/Altersteilzeitarbeit" beziehen derzeit 1,7 Mio. Bürger in Deutschland. Hier liegt die durchschnittlich monatlich ausbezahlte Rente bei 1.141 Euro. Das ist der höchste Rentenbetrag innerhalb einer Gruppe von Rentenbeziehern, der derzeit ausbezahlt wird.

Ohne private Zusatzrente geht es nicht

All diese Zahlen belegen: Ohne eine private Zusatzrente genügt in den meisten Fällen das spätere staatlich ausbezahlte Alterseinkommen in Deutschland nicht.

Die Altersarmut ist also längst auch in Deutschland Realität. Wer fürs Alter nicht vorgesorgt - mit privaten Sparplänen - der muss später jeden Cent umdrehen. Doch Achtung: Einige Versicherungen und Finanzdienstleister zocken die Kunden mit völlig überzogenen Kostenbelastungen ab und verschweigen das obendrein durch miserable Kundeninformationen. Beispiel WWK: Netz-Trends.de liegt ein Fall vor, in dem nach 8 Jahren des Sparens immer noch weniger im Rententopf des Versicherungsnehmers liegt, als an die WWK überwiesen wurde. Vermittler war die Tecis. Das heißt: Auf dem Sparbuch wäre das Geld sinnvoller angelegt gewesen.

Einen weiteren Fall der Rentenabzocke schilderte Netz-Trends.de in einem ausführlichen Artikel bezüglich eines Wirtschaftsingenieurs, der an der Eliteuniversität TU Karlsruhe studierte. In jungen Jahren hatte ihn der bei Heidelberg liegende Finanzdienstleister MLP an der Universität angesprochen und ihm dubiose Fonds-Sparpläne angedreht.

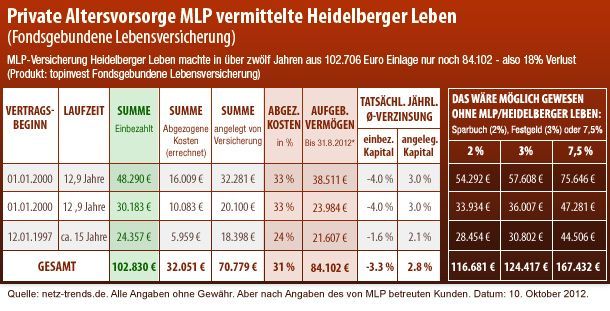

So hatte er in den Jahren 1997 bis 2012 rund 102.000 Euro netto für die private Rentenversicherung in Fondsgebundene Lebensversicherungen einbezahlt (Produkt: topinvest bei der Heidelberger Leben). Doch nach 15 Jahren waren gerade noch 84.000 Euro auf dem Konto übrig (Tabelle). Rund 31 Prozent hatten sich der Versicherungsvermittler (MLP) und die Heidelberger Leben nach Berechnungen des Kunden als angebliche "Kosten" abgezogen. "Ich bin übel abgezockt worden", sagt der Verbraucher heute.

Bloß keine Versicherungs-Abzocke mitmachen - am besten sind Immobilien oder Betriebliche Altersvorsorge

Wichtig für die private Rentenvorsorge ist es möglichst wenig mit Versicherungen zu machen (maximal Riesterrente, Rüruprente, Betriebliche Altersvorsorge) und dafür unabhängige Sparpläne zu bedienen. Sofern der Arbeitgeber eine Betrieblichen Altersvorsorge anbietet, so kann gesagt werden: Das lohnt sich steuerlich immer. Ein weiterer Baustein sollte eine eigene Immobilie sein - beispielsweise eine Wohnung oder ein Haus. Derzeit liegen die Zinsen sehr günstig. Hier kann ein Bausparvertrag oder können Bausparverträge sinnvoll sein.

Keine Versicherungen koppeln

Absoluter Unsinn ist es eine BU (Berufsunfähigkeitsversicherung) mit einer Basisrente, also einer Rüruprente, zu vermischen (wie es beispielsweise MLP mit Clerical Medical anbietet). Grund: Möchte man eines von beidem wieder kündigen, verliert man höchstwahrscheinlich das andere. Doch gerade die Berufsunfähigkeitsversicherung ist wichtig, da man niemals weiß, ob nicht doch einmal eine Krankheit ausbricht, welche beim Neuantrag auf eine Berufsunfähigkeitsversicherung für eine Versicherung ein Ausschlusskriterium bedeuten kann. Das hieße: Man würde im schlimmsten Fall gar keine BU mehr abschließen können.

So muss für den BU-Antrag in der Regel nachgewiesen werden, dass die vergangenen fünf Jahre faktisch keine dauerhafte Krankheit oder die Option auf eine dauerhafte Krankheit ärztlich festgestellt worden ist. Selbst der Besuch bei einem Chiropraktiker ist nachteilig, auch bei einem Physiotherapeuten. So kann es sein, dass beispielsweise Rückenerkrankungen innerhalb der BU nicht versichert werden, sollte man einen Chiropraktiker aufgesucht haben. Damit wäre eine Berufsunfähigkeit wegen eines Bandscheibenvorfalls nicht mehr versichert.

Fazit Tutorial "So viel Rente bekomme ich"

Das deutsche Rentenversicherungssystem basiert im Wesentlichen auf der Verabschiedung der Reichsversicherungsordnung (RVO) am 31. Mai 1911. Diese fasste die Bismarck’schen Sozialversicherungsgesetze der Jahre 1883 bis 1889 zu einem einheitlichen Gesetzbuch zusammen. Die Reichsversicherungsordnung gilt neben dem Bürgerlichen Gesetzbuch "zu den bedeutendsten Gesetzen des frühen 20. Jahrhunderts in Deutschland", schreibt die Deutschen Rentenversicherung Bund rückblickend.

Deshalb: Auch wenn später die staatlich ausbezahlte Rente in vielen Fällen nicht sehr hoch sein wird, so ist es dennoch für Millionen Menschen in Deutschland eine Basisabsicherung. Nicht mehr und nicht weniger. In den meisten Ländern dieser Welt gibt es das nicht. So ist es in den USA, Großbritannien, Frankreich, Italien oder China nicht unüblich, dass auch noch über 80-Jährige in den Supermärkten gegen einen schmalen Obolus Regale einräumen, an der Kasse sitzen oder Putzjobs übernehmen. Ohne solche schmalen Zusatzeinkommen könnten sie nicht leben.

Fußnoten zur MLP-Tabelle (rot):

- So viel Rente bekomme ich - Tutorial

- Rente im Ausland